Die Reaktion zeigt zweierlei. Zum einen sind die Zeiten der generellen Asset-Inflation vorbei. Von nun an werden die verschiedenen Vermögenswerte wieder mehr nach altvertrauten Mustern reagieren und nicht einfach unisono steigen. Und zweitens, ist es nun umso wichtiger, sich ein klares Bild über die gegenwärtige Situation zu verschaffen, damit man sich auf die veränderten Reaktionsmuster der einzelnen Anlageklassen vorzubereiten. Die unterschiedliche Entwicklung der einzelnen Wirtschaftsräume seit der grossen Finanzkrise macht dieses Unterfangen nicht einfacher. Fangen wir doch mit dem am weitesten «normalisierten» Wirtschaftsraum an, den USA.

«Die wirtschaftliche Situation in den USA ist sehr gut. Insbesondere die steigende Beschäftigung hat zu einer breit abgestützten Wirtschaftsentwicklung geführt.»

Die grosse Überraschung ist die bislang vergleichsweise geringe Inflationsrate von ca 2.5% p.a. Seit Ende 2015 hat die US-Notenbank diese Entwicklung genutzt, ihre ultra-expansive Geldpolitik wieder näher an ausgewogene Verhältnisse heranzuführen, und hat den kurzfristigen Leitzins in 8 Stufen auf nunmehr 2.25% erhöht.

Was dies nun für die Vermögenswerte und die weitere Konjunkturentwicklung der USA bedeutet, daran scheiden sich jedoch die Geister. Während die einen die kraftvolle Dynamik der Binnenwirtschaft betonen und auf absehbare Zeit von einem Boom ausgehen, betonen andere, dass die Expansion nun schon im 9. Jahr ist und deshalb demnächst kollabieren «muss». Auslöser für eine solche Wende werden in diesen Augen die noch folgenden erwarteten Zinserhöhungen von Seiten des Fed sein. Sicherlich kann man sagen, dass der Bondmarkt der US-Konjunktur gegenüber eher skeptisch eingestellt ist und die Zinserhöhungen am kurzen Ende lediglich widerwillig integriert. Die Skepsis wird auch in der sehr flachen Zinskurve sichtbar.

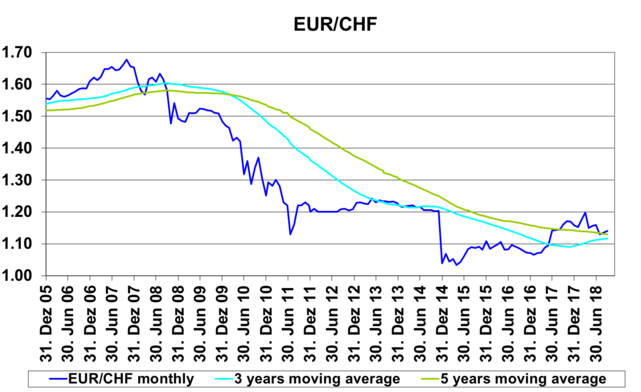

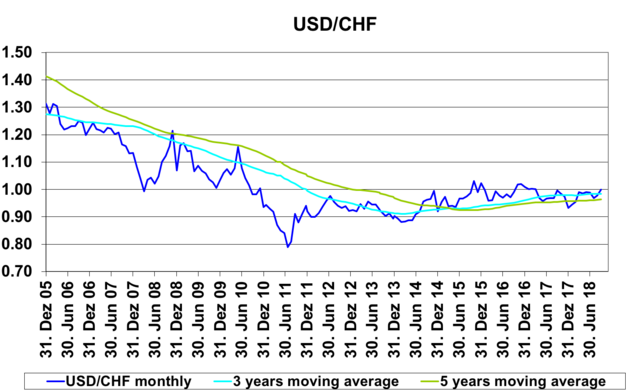

Wechselkurse EUR/CHF und USD/CHF

Als Hauptargument für die pessimistische Interpretation der konjunkturellen Situation wird die vergleichsweise moderate Inflation von 2.5% angegeben. Dies wird als Indiz für das vermeintliche deflationäre Risiko betrachtet, das bei einer Rezession drohen würde. Implizit unterstellt der Markt damit die Annahme, dass die nächste Rezession unmittelbar bevorsteht und die Zentralbanken dann wiederum die Zinsen radikal ins Minus senken würden. Dabei legen die letzten Jahre beredt Zeugnis davon ab, dass tiefe Zinsen allein die Konjunktur keineswegs von allein beleben, siehe Griechenland, Portugal oder auch Italien. Vielmehr muss man sich fragen, ob bei der nächsten Krise, falls die Zentralbanken erneut Geld drucken werden, das Geld diesmal aufgrund der schlechten Erfahrungen nicht den Banken aushändigen werden, sondern es direkt an die privaten Haushalte verteilen könnten, als sogenanntes Helikopter-Geld. Bei all dem Streit darüber, ob die nächste Rezession nun unmittelbar bevorsteht oder nicht, und ob die Inflation nun endlich zulegt oder nicht, sollte man nicht vergessen, dass die bis heute aufgehäufte Staatsverschuldung ohne inflationär «gestützte» höhere Steuereinnahmen wohl kaum je getilgt werden kann.

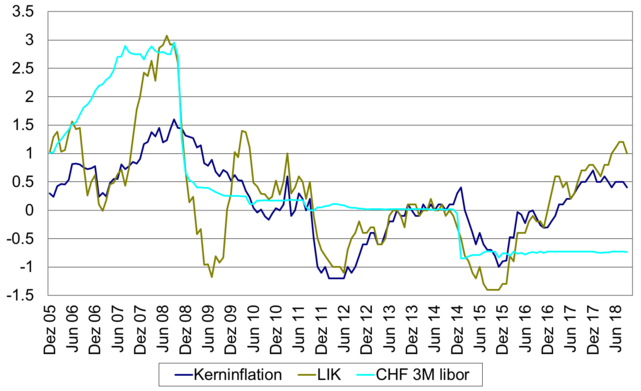

«Die Schweiz überrascht dieses Jahr alle mit einem ausserordentlich starken Wirtschaftswachstum. Für das ganze Jahr 2018 werden ca. 3%. Wirtschaftswachstum erwartet und rund 1% Inflation. Das heisst, das nominale BIP wächst mit 4% und die 10-jährigen Schweizer Bundesanleihen rentieren mit 0.0%. »

Dabei besagt eine alte Daumenregel der Wirtschaftspolitik, dass diese Werte in einer ähnlichen Grössenordnung liegen sollten. Mit anderen Worten, man kann es drehen und wenden wie man will, die Schweizer Zinsen sind meilenweit von einer wie auch immer definierten Normalität entfernt. Inzwischen hinterfragen auch die letzten Befürworter in den Medien die aktuelle Strategie der SNB. Angesichts der bisherigen Erfahrung wird all dies ohne Gehör bleiben, offiziell aus Sorge um den EUR/CHF Wechselkurs.

Dabei zeigt ein Blick über den Ärmelkanal oder in den Süden nach Italien, dass Bewegungen des Wechselkurses einer Währung vor allem von den unterschiedlichen Wachstumserwartungen dominiert werden, und dass Zinsdifferenzen erst bei unveränderten Wachstumsdifferenzen ins Spiel kommen. Ausserdem ist die Preiselastizität der Schweizer Exporte sehr gering, sprich moderate Veränderungen des Wechselkurses sind entgegen der Behauptung der SNB kaum konjunkturrelevant. Zudem liegt der reale, handelsgewichtete Wechselkurs aktuell 12% unter dem letzten Hoch von 2015 und nur 1.6% über dem Durchschnitt der letzten 25 Jahre.

Kerninflation, LIK und CHF 3M Libor

Dunkle Wolken drohen eher von den gegenwärtigen Auseinandersetzungen der US-Administration mit dem Rest der Welt über Sinn und Unsinn von Handelsbeziehungen, insbesondere mit China. Während die Schweiz von den Auseinandersetzungen mit China nicht direkt betroffen ist, könnten die zuletzt von der US-Administration angedrohten Massnahmen gegenüber den Deutschen Exporten sehr wohl unangenehme Folgen für die Schweiz haben. Insbesondere der Zulieferindustrie für die deutsche Automobilindustrie droht im Ernstfall ein empfindlicher Einbruch. Dies könnte sich zusammen mit der bereits rückläufigen Nettozuwanderung mittelfristig durchaus zu einem empfindlichen Dämpfer für die Schweizer Konjunktur entwickeln, wohl eher als durch höhere Schweizer Zinsen und damit eventuell von einem stärkeren CHF. Mit Sicherheit wäre dann auch die Immobilienbranche davon unangenehm tangiert. Wollen wir hoffen, dass es wie bei NAFTA kommt, der Status Quo erhält einen neuen Namen, ansonsten bleibt alles beim Alten. Das wäre sicherlich nicht die schlechteste Option.

Abschliessend ein kurzer Blick auf den in Schweizer Optik ebenfalls sehr wichtigen EUR-Raum. Mit Ausnahme von Italien ist die EUR-Zone sehr solide unterwegs. Ähnlich wie in der Schweiz klafft zwischen der der EUR-Konjunktur und der Geldpolitik der EZB eine grosse Lücke. Ebenfalls eine Lücke, wenn auch nicht ganz so gross, klafft zwischen der Realwirtschaft in der EUR-Zone und deren Bewertung an den europäischen Aktienmärkten. All dies spricht für ein gewisses Potential des EUR, auch wenn Mario Draghi die EZB Konjunktur noch weit ins nächste Jahr hinein durch seine ultra-expansive Geldpolitik unterstützen will. Aber wie war das, Stützrädchen alleine schützen nicht vor dem Straucheln.

Joachim Schütz, Chief Economist

Hoppla, die Börsen sind im Oktober etwas gestolpert. Und nun? Alle reden von der Notwendigkeit die exzessive Zinspolitik der Notenbanken zu normalisieren, doch die Reaktion an der Börse zeigt, dass dies theoretisch argumentiert leichter eingefordert werden kann, als die praktische Umsetzung auszuhalten, und sei es auch nur ansatzweise.