Le marché secondaire des infrastructures s’est imposé comme une solution d’investissement stratégique et résiliente, offrant aux investisseurs une exposition immédiate à des actifs générateurs de liquidités et dérisqués. Il permet également une plus grande flexibilité du portefeuille, des opportunités à des prix attrayants, ainsi qu’un profil risque-rendement favorable dans un environnement de marché de plus en plus dynamique.

Le marché des infrastructures a connu une croissance significative au cours des dernières décennies, sous l’effet de la pression fiscale, de l’augmentation de la dette publique et d’une dépendance croissante à l’égard des capitaux privés pour combler les déficits d’investissement. Les avancées technologiques, notamment en matière de numérisation et d’intelligence artificielle, ont contribué à cette croissance, en particulier dans le secteur des communications. Parallèlement, la transition mondiale vers le développement durable a stimulé les investissements dans les actifs liés à la transition énergétique. Ensemble, ces tendances mettent en évidence l'évolution de l’écosystème et le potentiel d’investissement à long terme dans divers secteurs.

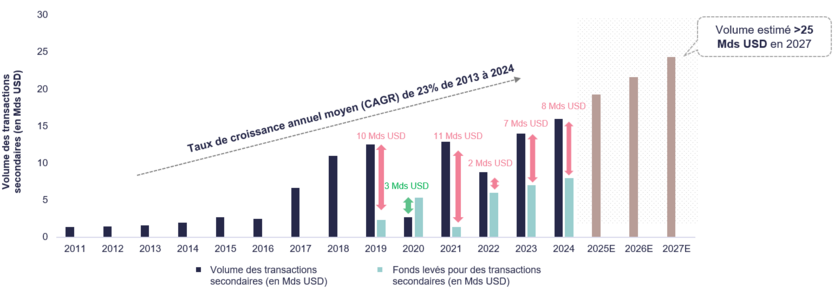

Cette expansion a également alimenté le marché secondaire des infrastructures, qui a connu un taux de croissance annuel moyen (CAGR) de 23 % entre 2013 et 2024, et devrait dépasser les 25 milliards d’USD d’ici 2027¹. Le volume des transactions sur le marché secondaire des infrastructures a pratiquement doublé depuis 2017¹, témoignant de la maturité croissante et de l’institutionnalisation de cette classe d’actifs. Cette croissance s’est notamment accélérée au cours des deux à trois dernières années, en grande partie en raison de l’effet dit « dénominateur », qui a poussé les investisseurs à gérer activement l’allocation de leurs portefeuilles dans un contexte de volatilité des marchés. En conséquence, les transactions secondaires menées tant par les investisseurs institutionnels (LP-led) que par les gestionnaires de fonds (GP-led) se sont multipliées, offrant aux investisseurs une solution de liquidité face à un marché des sorties ralenti.

Bien plus qu’une simple solution de liquidité, le marché secondaire sert de point d’entrée stratégique dans des actifs matures et performants, souvent disponibles à des valorisations attractives en raison du besoin de liquidité. Sa capacité à offrir une exposition immédiate, à réduire le risque de « blind-pool », et à générer un rendement plus rapide en fait une option particulièrement attrayante dans des contextes macroéconomiques incertains. Ainsi, le marché secondaire des infrastructures est devenu un élément clé de l’écosystème d’investissement, favorisant le recyclage du capital et élargissant l’accès au marché.

À l’avenir, le marché est bien positionné pour poursuivre sa croissance, porté par des tendances structurelles favorables. En effet, la maturation continue de cette classe d’actifs, l’intérêt croissant accordé par les investisseurs institutionnels (LPs) à la gestion active de leurs portefeuilles, ainsi que l’acceptation élargie des transactions secondaires comme stratégie d’allocation de base, devraient soutenir cette expansion.

Parallèlement, les capitaux disponibles n’ont pas suivi le rythme du volume des transactions, créant ainsi un environnement favorable aux acheteurs. Ce déséquilibre se traduit par des valorisations plus attractives, de meilleurs droits de gouvernance et un plus grand pouvoir de négociation. Seules les opportunités les plus convaincantes se concrétisent, ce qui élève le niveau d’exigence en matière de qualité et confère un avantage notable aux investisseurs disposant d’un capital important.

Le marché secondaire comme stratégie d’investissement

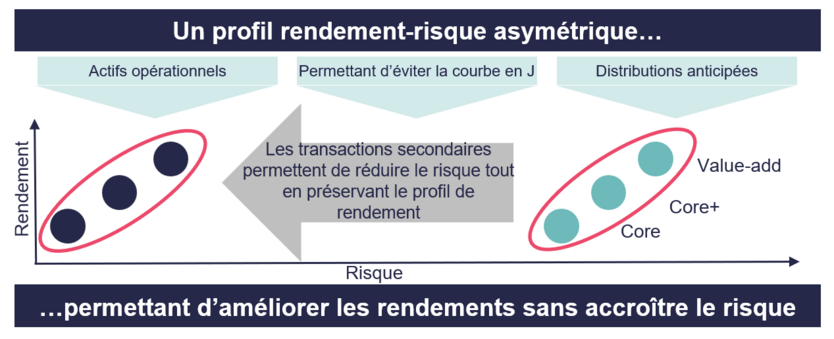

L’un des principaux atouts des investissements secondaires en infrastructures réside dans leur capacité à éviter l’effet de courbe en J, typiquement observé sur les marchés privés. Alors que les fonds primaires investissent progressivement dans des projets à un stade précoce ou en développement, avec des frais initiaux et des délais avant génération de rendement, les transactions secondaires offrent une exposition immédiate à des actifs matures et générateurs de liquidités. Étant donné des historiques de performance connus et des durées de détention plus courtes, les investisseurs bénéficient d’un déploiement de capital plus rapide, d’un risque réduit et d’un rendement plus rapide.

En période de perturbation des marchés, ces actifs se négocient souvent à des décotes par rapport à leur valeur nette d’inventaire, ce qui accroît le potentiel de rendement tout en atténuant le risque de baisse. Cette combinaison d’efficacité des prix, de visibilité et de rapidité fait du marché secondaire des infrastructures bien plus qu’un simple outil de liquidité : il constitue un point d’entrée stratégique pour les investisseurs conscients du risque.

Investir dans des actifs secondaires d’infrastructure offre généralement un profil de risque plus favorable que les investissements primaires, principalement en raison d’une visibilité accrue et d’une incertitude réduite, ainsi que de la continuité dans la gestion des actifs. Contrairement aux investissements primaires, qui impliquent souvent un risque de « blind-pool » et des stratégies non prouvées, les transactions secondaires permettent d’accéder à des actifs existants et opérationnels, avec une gouvernance établie et sans perturbation dans la gestion. Cela signifie que le processus de création de valeur est déjà en cours et peut se poursuivre sans interruption, permettant ainsi aux investisseurs d’entrer dans un environnement stable et dérisqué, avec une visibilité claire sur la performance et les résultats.

SFP Infrastructure Partners (SFP IP)

En tant que l'un des rares acteurs spécialisés dans le marché secondaire des infrastructures (mid-cap) ayant fait ses preuves, SFP IP est idéalement positionné pour tirer parti de la volatilité actuelle des marchés. Alors que de nombreux investisseurs restent prudents en raison de l'incertitude macroéconomique, SFP IP peut tirer parti de sa spécialisation et son expérience pour identifier des points d'entrée attractifs et acquérir de manière sélective des actifs d'infrastructure de haute qualité. Ce positionnement fort en tant qu'investisseur secondaire permet d’obtenir des avantages en termes de prix, de gérer le risque de manière efficace, de générer des liquidités stables et d'un retour plus rapide du capital, offrant ainsi un véritable avantage concurrentiel qui permet de répondre aux besoins des investisseurs.

SFP Infrastructure Partners a lancé son premier fonds dédié aux investissements secondaires dans les infrastructures en 2022 et a clôturé ce fonds en 2024 avec 130 millions d'euros. Grâce à son approche stratégique, le fonds a généré de solides résultats avec une performance brute de 19% et 1.2x au quatrième trimestre 2024.

SFP IP travaille actuellement sur le fonds successeur qui sera lancé en juin 2025, afin de répondre à l'intérêt croissant des investisseurs institutionnels européens pour le marché secondaire des infrastructures de taille intermédiaire.

Contact

Partner, CEO

SFP Infrastructure Partners

Investment Professional

SFP Infrastructure Partners

![[Translate to Französisch:] [Translate to Französisch:]](/assets/group/_processed_/3/f/csm_The_Future_a342b572e5.jpg)