Die Total Expense Ratio (TER) ist in der Vermögensverwaltung die international anerkannteste und am weitesten verbreitete Kostenkennzahl. Sie gibt einem Anleger jeweils Aufschluss darüber, welche Kosten jährlich auf Produktstufe anfallen, und umfasst Verwaltungsgebühren wie Management, Administration, Depotführung sowie zusätzliche Servicegebühren. Die von den Anlageprodukten auszuweisende TER-Quote spielt somit bei der Analyse und Auswahl von Anlageprodukten neben weiteren Kennzahlen wie Ausschüttungsrendite, Kurs-Performance und Anlagerendite eine immer bedeutendere Rolle. So werden «teure» Produkte, die keine risikoadjustierte Überrendite gegenüber einem Benchmark erwirtschaften, ziemlich schnell von den Investoren abgestraft und in einem darauffolgenden Rebalancing untergewichtet.

Bestrebungen zu standardisiertem Kennzahlen-Reporting

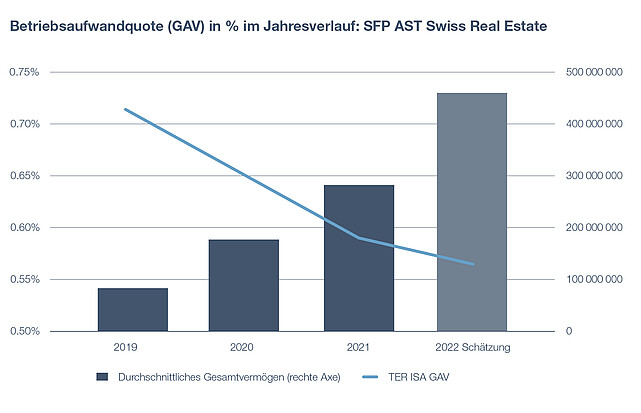

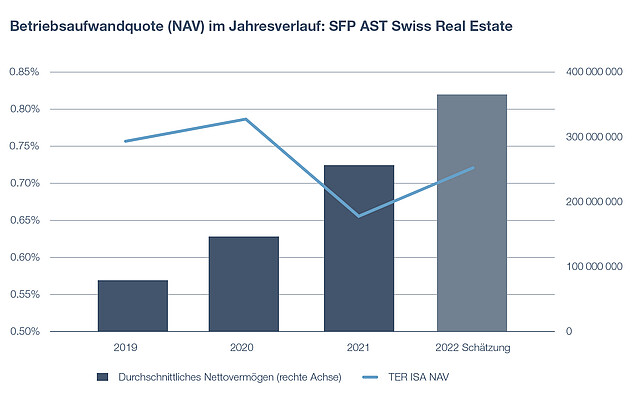

In der Vergangenheit wurden diese TER-Kennzahlen von den Produkten oft unterschiedlich ausgewiesen, woraufhin die Asset Management Association Switzerland (AMAS) im Jahr 2008 eine Richtlinie für Immobilienfonds publizierte. Für die direkten Immobilienanlagen von Anlagestiftungen folgte der KGAST (Konferenz der Geschäftsführer von Anlagestiftungen) mit der Publikation der KGAST-Richtlinie Nr.1, welche alle Kennzahlen für Immobilien Sondervermögen von Anlagestiftungen (ISA) präzise definieren. Die TERISA (Total Expense Ratio Immobilien Sondervermögen Anlagestiftungen) lehnt sich an die TERREF (TER Real Estate Funds) an und ist ein Indikator für die Belastung einer Immobilien-Anlagegruppe durch den Betriebsaufwand. Die Belastung ist sowohl ins Verhältnis zum Gesamtvermögen (GAV: Gross Asset Value) als auch zum Nettovermögen (NAV: Net Asset Value) zu stellen.

Diese Weisungen führten zu einem standardisierten Reporting bei den Immobilienfonds und Anlagestiftungen mit Anlagegruppen mit direkten Immobilienanlagen und lassen somit einen direkten Vergleich dieser Produkte zu.

Die TER-Kostenquote bei direkten Immobilienanlagen unterscheidet sich von übrigen Anlageprodukten, indem auch Bewirtschaftungskosten der Liegenschaftsverwaltung, welche oft über einen dritten Anbieter erfolgen, bei der Berechnung der Kostenquote entsprechend berücksichtigt werden müssen. Nicht TER-relevant sind Transaktionskosten, die beim Kauf und Verkauf von Anlagen erwachsen. Diese bilden Teil der Gestehungskosten der Anlagen und fliessen beim Verkauf in die realisierten Kapitalgewinne/-verluste. Ebenfalls nicht als Betriebsaufwand der Anlagegruppe gelten nach gängiger Meinung die angefallenen Kosten für die Due Diligence für geprüfte, jedoch nicht zustande gekommene Transaktionen. Diese können je nach Wachstumsprofil beziehungsweise Wachstumsambitionen des jeweiligen Produkts doch unterschiedlich hoch ausfallen.

Effizienzgewinn und Skaleneffekte bei grösseren Immobilienvermögen

Da sich ein nicht zu unterschätzender Teil der Verwaltungskosten nicht proportional zum verwalteten Immobilienvermögen entwickelt, lässt ein grösseres Immobiliensondervermögen jeweils eine tiefere Kostenquote zu, indem mehrheitlich fixe Kosten wie Buchführung, Marketing, Stiftungsratshonorare sowie Bankspesen sowohl bei kleineren und grösseren Anlagegruppen ähnlich hoch zu Buche schlagen. Somit ist es nicht erstaunlich, dass vor allem Anlagestiftungen mit sehr grossen Immobilienvermögen eine vergleichsweise tiefere Kostenquote gegenüber kleineren Mitbewerbern aufweisen, da diese am stärksten von Effizienzgewinnen und Skaleneffekten profitieren.

Von diesem Effizienzgewinn profitiert auch die Anlagegruppe Swiss Real Estate der SFP Anlagestiftung, indem die Kostenquote gemessen am verwalteten Gesamtvermögen (TER ISA GAV) von 0.91% im Jahr 2019 auf 0.65% im Jahr 2021 reduziert werden konnte. Im laufenden Geschäftsjahr ist die Anlagegruppe ebenfalls wieder stark gewachsen, weshalb die Betriebsaufwandquote voraussichtlich nochmals um ca. 5–6 Basispunkte auf knapp unter 0.60% gesenkt werden kann.

Es bleibt jedoch anzumerken, dass der Kostenfaktor nur ein Performancebestandteil von vielen ist, welcher jedoch durch die beobachtete Renditekompression der letzten Jahre vermehrt und wohl auch zu Recht für viele Vorsorgeeinrichtungen stärker in den Fokus gerückt ist. Für den Anleger sollte deshalb vor allem das prospektive Ertragspotenzial unter dem aktuellen Bewertungsniveau für den Anlageentscheid herangezogen werden. Zu berücksichtigen sind bspw. die kontinuierliche Erschliessung von Mietzinspotenzialen sowie Steigerungen durch kosteneffiziente Sanierungen sowie gegebenenfalls Ersatzneubauten. Auch hier präsentiert sich das Portfolio der SFP Anlagestiftung in einem äusserst attraktiven Ertrags-/ Risikoprofil.

Fazit

Die Analyse der Verwaltungskosten verschiedener Anlageprodukte kann aus Kostensicht verbesserte Grundlagen für Anlageentscheide der Investoren liefern.